海通国际:给予华泰证券增持评级,目标价位18.65元

海通国际证券集团有限公司Vivian Xu,孙婷近期对华泰证券进行研究并发布了研究报告《2022年报点评:四季度净利润同比大幅增长,全年业绩降幅低于行业平均》,本报告对华泰证券给出增持评级,认为其目标价位为18.65元,当前股价为13.59元,预期上涨幅度为37.23%。

华泰证券(601688)

投资要点:公司贯彻科技赋能理念,打造全新竞争优势,多项业务水平领先。目前公司经营状况良好,资管及投行业绩表现稳定。目标价20.97元,维持“优于大市”评级。

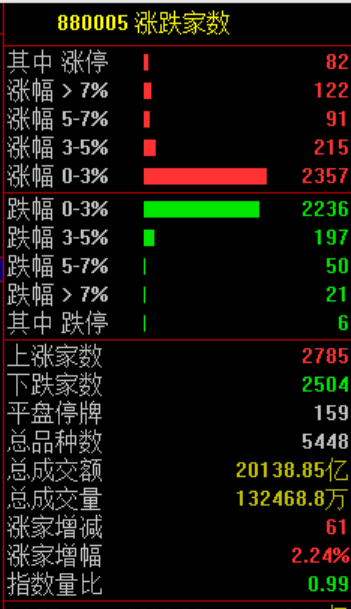

【事件】华泰证券发布2022年年度业绩:实现营业收入320.3亿元,同比-15.5%;归母净利润110.5亿元,同比-17.2%;对应EPS1.18元,ROE7.49%。第四季度实现营业收入84.1亿元,同比-23.5%。归母净利润32.3亿元,同比+40.7%。公司全年业绩降幅低于行业平均,四季度净利润增长较多主要是由于相对21年同期减值冲回。

依托数字化赋能与全业务链优势,搭建全生命周期客户交易与成长体系。2022年公司实现经纪业务收入70.7亿元,同比-10.2%,占营业收入的22.1%。公司持续推进“涨乐财富通”平台产品及服务创新,不断优化内容运营模式,2022年“涨乐财富通”平均月活数为927万,位居证券公司类APP第一名;“涨乐全球通”平均月活数为18.42万。公司经纪市占7.98%,同比小幅提升,继续保持行业第一。公司实现代销金融产品收入9.7亿元,同比+23.6%。非货保有规模1367亿元,同比+47%,排名行业第二;2022年销售金融产品5123亿元,同比下滑32.5%。我们认为在市场代销收入普遍下滑的环境下,公司代销收入同比正增长可能是由于代销收入结构发生变化,来自于尾佣的收入占比提升。

把握资本市场深化改革机遇,持续推进全业务链战略,行业排名稳定。公司2022年实现投行业务收入40.2亿元,同比-7.4%。股权业务承销规模同比-8.8%,债券业务承销规模同比+12.0%。股权主承销规模1566.2亿元,排名第4;其中IPO26家,募资规模324亿元;再融资53家,承销规模1242亿元。债券主承销规模9378亿元,排名第3;其中地方政府债、金融债、公司债承销规模分别为3927亿元、1971亿元、1594亿元。IPO储备项目12家,排名第18,其中两市主板7家,北交所1家,科创板4家。

聚焦资产管理总规模质量,公募管理规模大幅增长。2022年公司实现资管收入37.7亿元,同比-0.1%。截至2022年末,华泰资管管理规模为4796亿元,同比-8%;其中公募基金930亿元,同比+26%。2022年华泰资管企业ABS(资产证券化)发行数量130单,行业排名第二;发行规模1305亿元,行业排名第三。公司参控股基金中,南方基金管理规模1.73万亿元,其中公募1.1万亿元;华泰柏瑞管理资产规模3268亿元,其中公募管理规模3092亿元。

推进业务模式全面向交易导向转型,贯彻去方向化战略,四季度投资收益降幅缩窄。2022年公司实现投资收益(含公允价值)60.3亿元,同比-46.5%;第四季度投资收益(含公允价值)15.9亿元,同比-2.0%

估值仍低,维持“优于大市”评级。我们预计公司2023-2025E年EPS为1.33/1.44/1.58元,BVPS为16.95/17.99/19.12元(原预测2023/24E为17.17/18.33)。考虑到公司各项业务排名居前,给予其23年1.1xP/B(滚动至2023年,原为1.1x2022EPB),对应目标价18.65元(上调5.7%),维持“优于大市”评级。

风险提示:市场持续低迷导致业务规模下滑;权益市场波动加剧致投资收益不及预期。

证券之星数据中心根据近三年发布的研报数据计算,华创证券徐康研究员团队对该股研究较为深入,近三年预测准确度均值高达93.29%,其预测2023年度归属净利润为盈利102.3亿,根据现价换算的预测PE为11.64。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级8家,增持评级7家;过去90天内机构目标均价为18.89。根据近五年财报数据,证券之星估值分析工具显示,华泰证券(601688)行业内竞争力的护城河优秀,盈利能力良好,营收成长性一般。该股好公司指标3星,好价格指标4星,综合指标3.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论